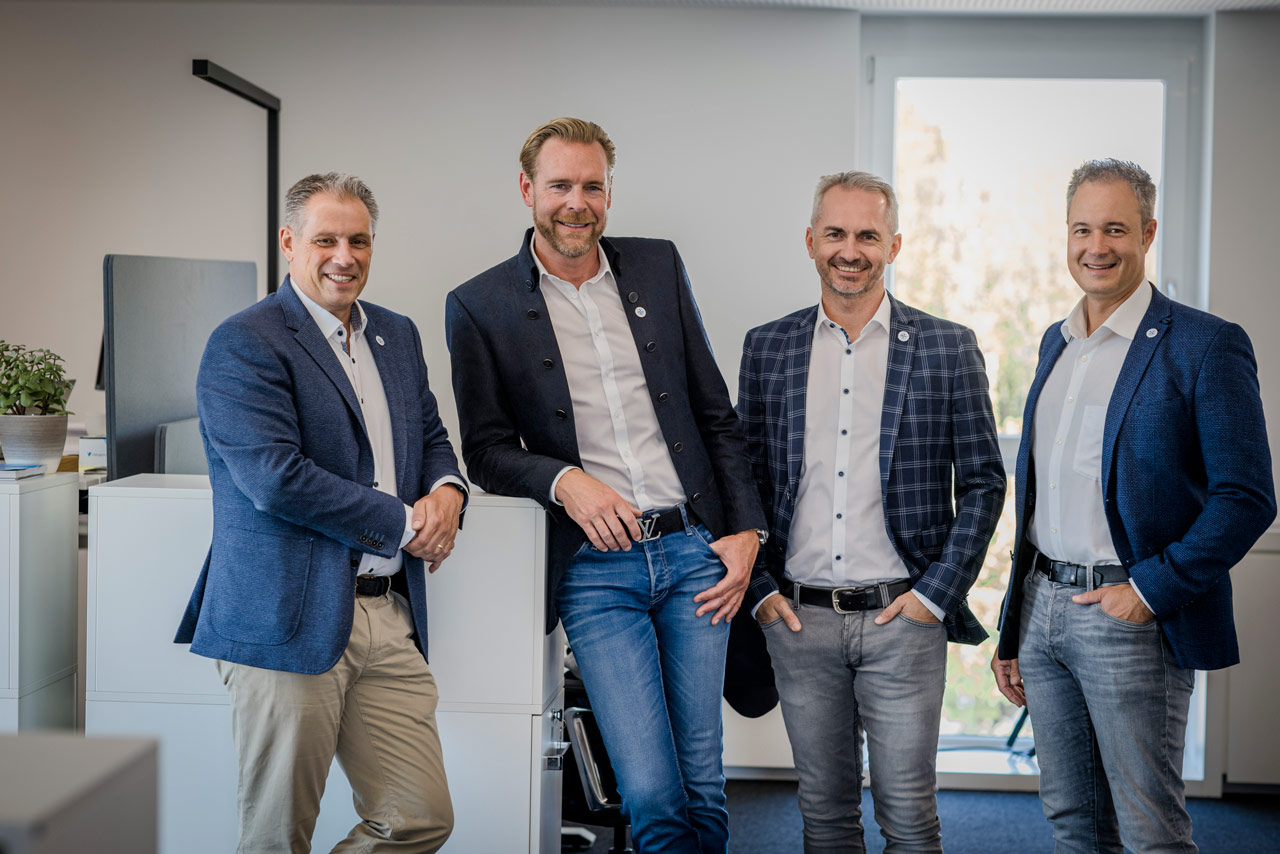

bei der Finanzkanzlei am See

die Freundschaft an

Finanzkanzlei am See

Finanzierung

Ein Neubau oder der Kauf einer Immobilie stehen an? Sie möchten die aktuellen Bauzinsen vergleichen, die günstigsten Konditionen sichern, sich um eine Umschuldung oder Anschlussfinanzierung kümmern? Wir bieten die beste Finanzierungsberatung am Bodensee – und darüber hinaus. Für alle!

Kapitalanlagen

Sie möchten sinnvoll in Immobilien investieren, die stabile Renditen bringen oder Steuervorteile ausschöpfen? Wir bieten interessante Objekte im Bereich Denkmal, betreutes Wohnen oder auch urbane Mikroappartements. Neu: Fullservice & Beratung zu Photovoltaik als Invest in die Zukunft.

Vermögen

Vermögenswerte sicher mehren und erhalten? Wir arbeiten als vertrauenswürdiges Gegenüber auf Augenhöhe für all Ihre Anliegen zu Vermögensmanagement, Vermögensverwaltung, Wertpapier- oder Anlageberatung? Unsere Stärke: Unabhängigkeit.

Unsere Standorte

Mit dem Laden der Karte akzeptieren Sie die Datenschutzerklärung von OpenStreetMap Foundation.

Mehr erfahren